Avoir un bon score de crédit est une chose, mais savoir lire son dossier de crédit en est une autre! Au Canada, il existe deux agences d’évaluation qui établissent un score de crédit : Equifax et TransUnion.

Une fois par année, vous pouvez faire la demande de votre dossier de crédit gratuitement. Ainsi, vous obtiendrez une copie de votre dossier en version papier ou électronique, selon l’option de livraison choisie. Cependant, Equifax propose aussi un abonnement mensuel (à partir de 24,95 $) permettant d’accéder quotidiennement à votre dossier de crédit Equifax à jour. Cet abonnement inclut aussi des outils de surveillance du crédit et de l’identité. Notez que cet abonnement est sans engagement et vous pouvez l’arrêter à tout moment.

Bref, dans cet article, on vous explique comment lire les détails de votre dossier de crédit Equifax. Notez que nous avons aussi créé un guide similaire à celui-ci pour TransUnion.

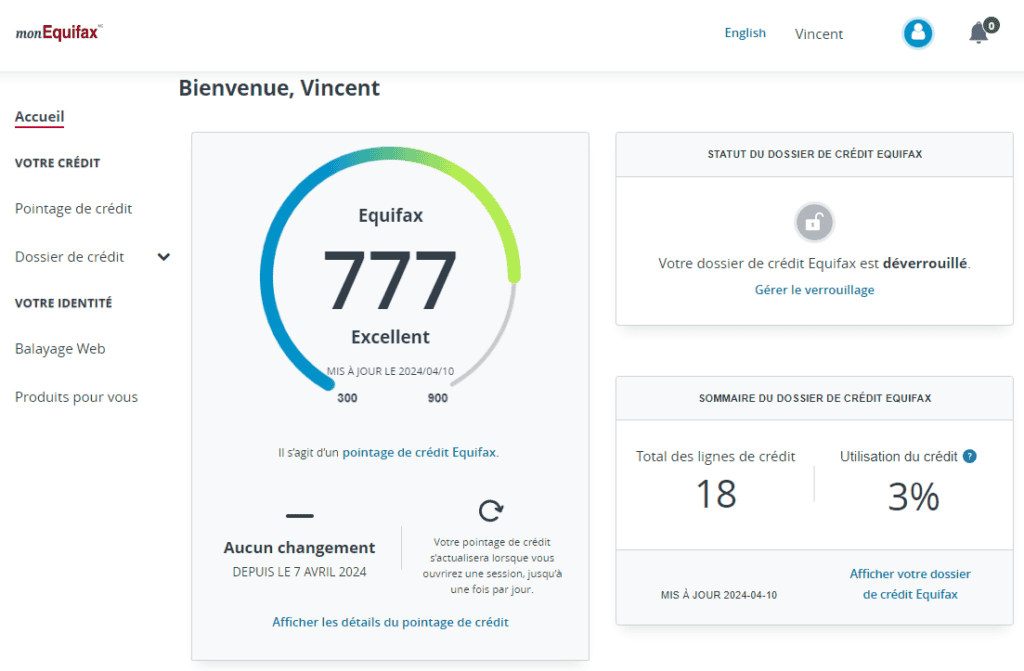

Tableau de bord

Pour ouvrir une session, il faut d’abord se rendre sur la page monEquifax.

Après avoir ouvert votre compte auprès d’Equifax, vous accéderez à votre tableau de bord affichant votre score de crédit ainsi que les informations essentielles de votre dossier de crédit comme :

- Les alertes

- Le statut du dossier de crédit Equifax (verrouillage)

- Le nombre de lignes de crédit

- Le ratio d’utilisation du crédit

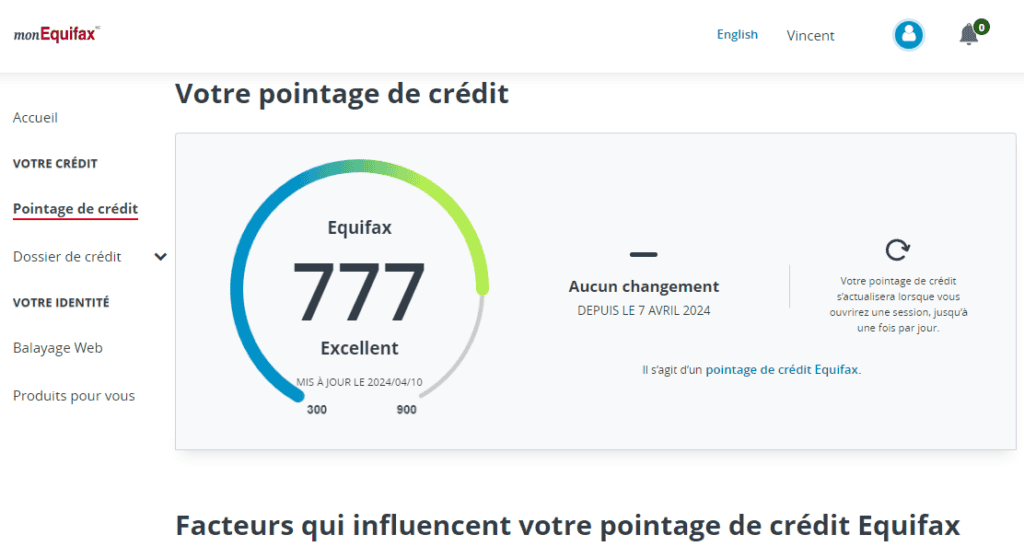

Equifax - Cote de crédit

Dans monEquifax, sous « Votre crédit », cliquez sur l’onglet « Pointage de crédit ».

Vous pouvez consulter votre pointage de crédit chaque jour. Notez cependant que celle-ci change généralement une fois par mois.

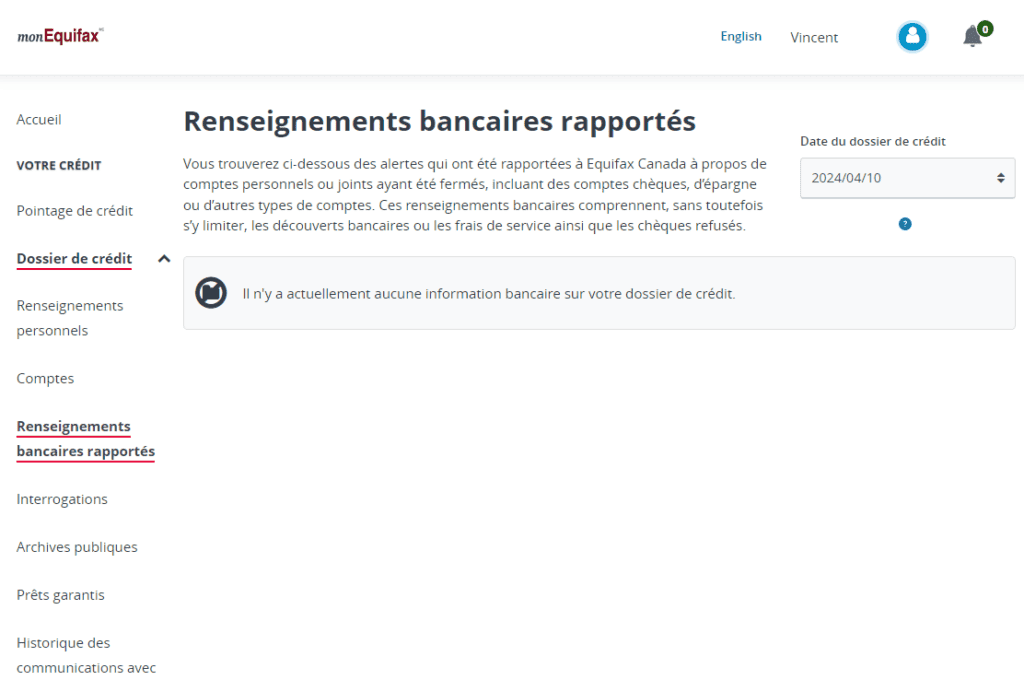

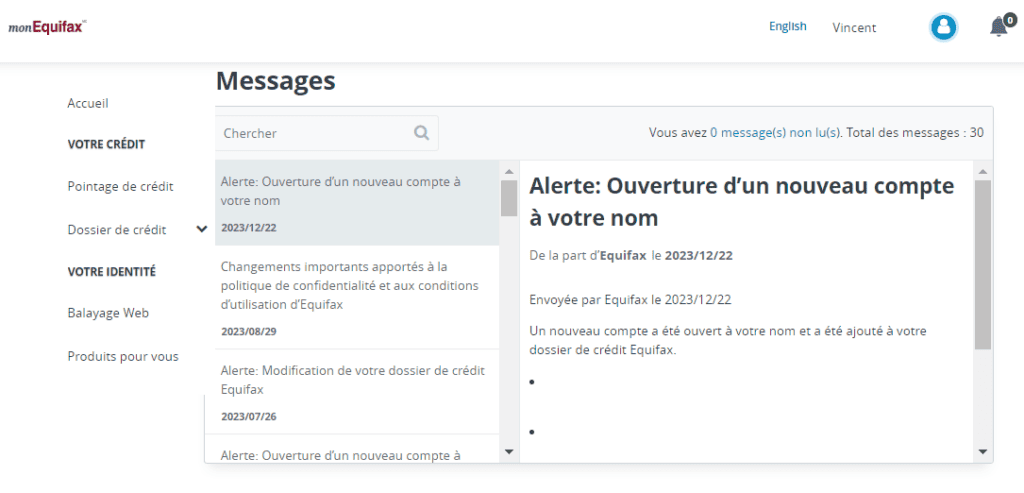

Equifax - Alertes

Vous recevrez un courriel quand une nouvelle demande d’historique est faite. Une demande peut être créée lors du premier relevé de votre carte de crédit ou que l’institution financière reporte celui-ci auprès d’Equifax.

Ensuite, un compte fermé peut aussi déclencher une mise à jour. Dans monEquifax, sous « Votre crédit », cliquez sur l’onglet « Dossier de crédit », puis « Renseignements bancaires rapportés ».

Afin de voir les alertes les plus récentes, cliquez sur la « cloche » en haut à droite de l’écran. Vous pouvez voir le détail des alertes courantes et archivées. Généralement, une alerte va influencer votre score à la hausse ou à la baisse.

Equifax - Analyse des comptes et taux d'utilisation

On ne le répétera jamais assez : le chasseur de points et de miles ne s’endette pas pour jouer le jeu des points. Ainsi, il faut acquitter le solde complet de ses cartes de crédit avant la date d’échéance, chaque mois !

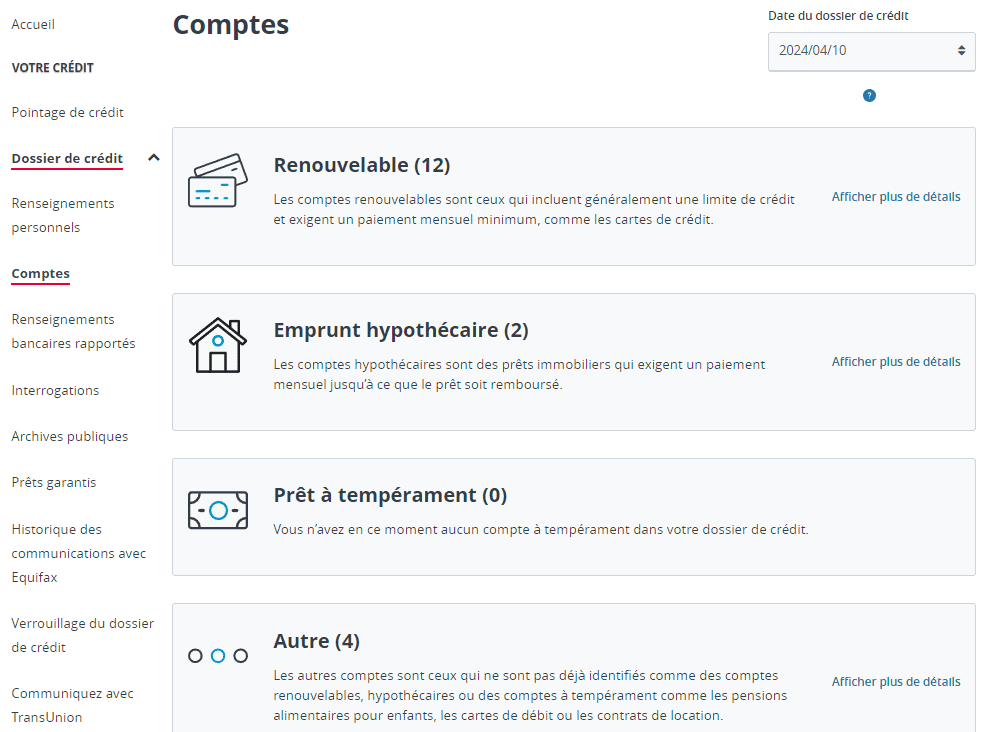

Dans monEquifax, sous « Votre crédit », cliquez sur l’onglet « Dossier de crédit », puis « Comptes ».

Cette section vous permettra de voir l’ensemble de vos comptes (cartes de crédit, marge de crédit, prêt hypothécaire, etc.), classés par catégorie :

- Renouvelable : comptes qui incluent une limite de crédit et exigent un paiement mensuel minimum (ex. : cartes de crédit, marge de crédit).

- Emprunt hypothécaire : prêts immobiliers qui exigent un paiement mensuel jusqu’à ce que le prêt soit remboursé.

- Prêt à tempérament : crédits à la consommation qui donne accès à un montant forfaitaire initial et qui est remboursée à l’aide de paiements fixes selon un échéancier prédéfini (ex. : prêt-auto, prêt personnel)

- Autre : comptes qui ne sont pas identifiés comme des comptes renouvelables, prêts hypothécaires ou prêts à tempérament (ex. : fournisseurs de services, télécommunications)

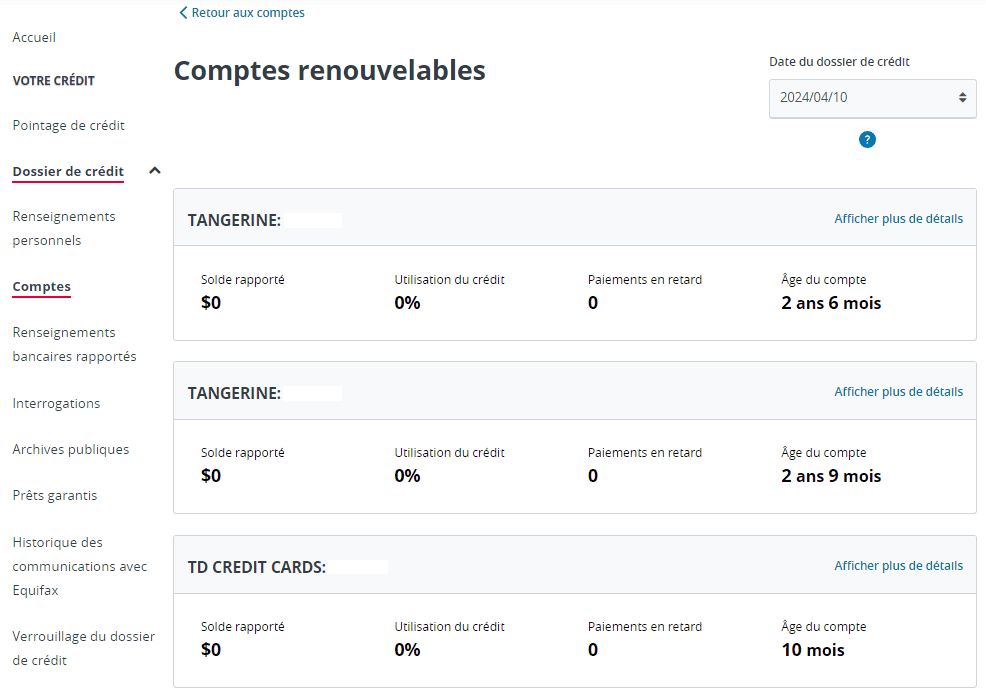

Pour plus d’informations sur un type de crédit (ex. : Renouvelable), cliquez sur « Afficher plus de détails ». Vous pourrez voir, pour chaque ligne de crédit :

- Le solde rapporté

- L’utilisation du crédit

- Le nombre de paiements en retard

- L’âge du compte (historique)

Composantes du score de crédit

En guise de rappel, votre score de crédit est constitué de diverses composantes. Notamment, la ponctualité, le ratio d’utilisation du crédit et l’historique des comptes, qui comptent respectivement pour 35 %, 30 % et 15 % du score de crédit.

Voici un exemple simple pour expliquer le ratio d’utilisation :

- Monsieur Miles dispose d’une carte de crédit avec une limite de 5 000 $. Il porte chaque mois 2 500 $ de dépenses sur sa carte. Ainsi, son ratio d’utilisation rapportée au bureau de crédit est de 50 %.

- Madame Points dispose de 2 cartes de crédit ayant une limite de 5 000 $ chacune (soit 10 000 $ au total). Elle porte chaque mois 2 500 $ de dépenses sur l’une de ces 2 cartes. Ainsi, son ratio d’utilisation rapportée au bureau de crédit n’est que de 25 % (ce qui est inférieur à la recommandation de ne pas dépasser 30 % d’utilisation).

En résumé, il vaut mieux avoir plusieurs cartes de crédit avec plusieurs limites de crédit… quitte à les laisser dans un tiroir. Votre ratio d’utilisation du crédit se diminuera !

Equifax - Information de crédit

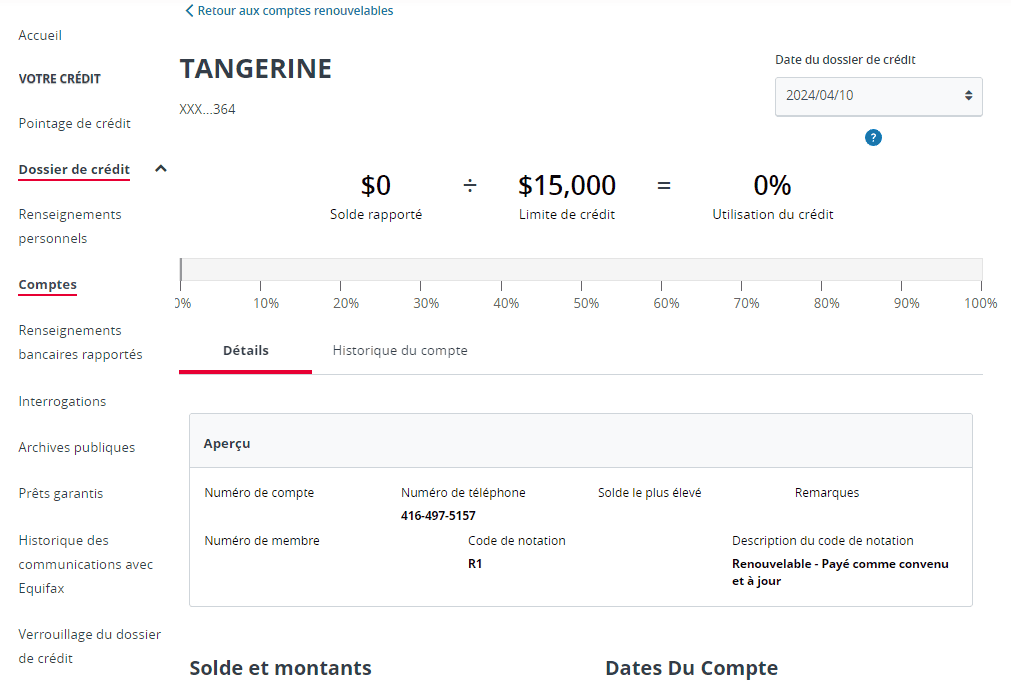

Toujours dans l’onglet des comptes, si vous désirez obtenir plus d’informations ou vérifier l’exactitude des renseignements, cliquez sur « Afficher plus de détails ». Vous pourrez voir, pour chaque compte :

- L’utilisation du crédit

- L’aperçu du compte

- Le solde et les limites

- Les dates du compte

- L’historique des paiements

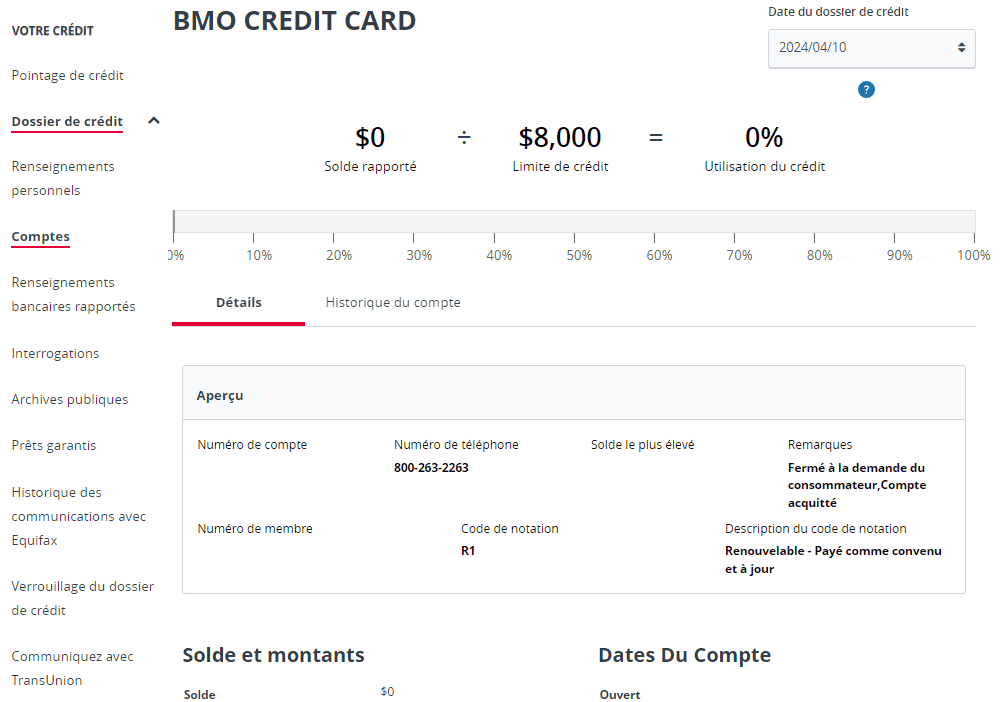

Notez que tous les comptes reportés au bureau de crédit sont affichés, qu’ils soient ouverts ou fermés.

Également, vous pouvez vérifier que les comptes fermés l’ont été « à votre demande » et ont été acquittés.

Par exemple, voici une carte de crédit qui a été conservée 2 ans et 6 mois. On voit qu’elle a été fermée à ma demande et que le compte est bien acquitté (voir mention : « Fermé à la demande du consommateur, Compte acquitté »).

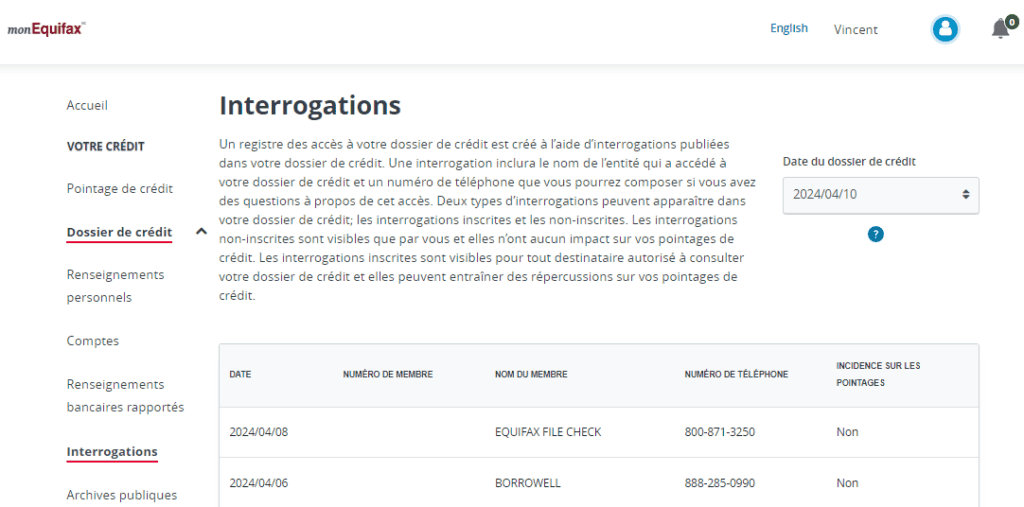

Equifax - Demande d'accès à votre dossier de crédit

Dans monEquifax, sous « Votre crédit », cliquez sur l’onglet « Dossier de crédit », puis « Interrogations ».

C’est ici que les demandes sur l’historique de votre dossier de crédit apparaissent. Certains établissements bancaires comme American Express et Banque Scotia utilisent TransUnion. Tandis que d’autres institutions financières comme CIBC et TD utilisent plutôt Equifax. Sachez toutefois que les établissements reporteront votre compte une fois ouvert aux deux bureaux de crédit.

Voici la définition d’un « hard hit » et d’un « soft hit » ainsi que leurs différences :

- Un « hard hit » est provoqué par une nouvelle demande de crédit : demande de carte, demande de prêt hypothécaire, demande d’autorisation de découvert sur votre compte-chèques, etc. Ce « hard hit » impactera votre score et il reste affiché pendant 3 ans sur votre dossier.

- Un « soft hit » est une interrogation régulière effectuée par un prêteur. Il n’impactera pas votre cote de crédit.

Notez que les « hards hits » d’American Express s’affichent sur le dossier TransUnion et non Equifax.

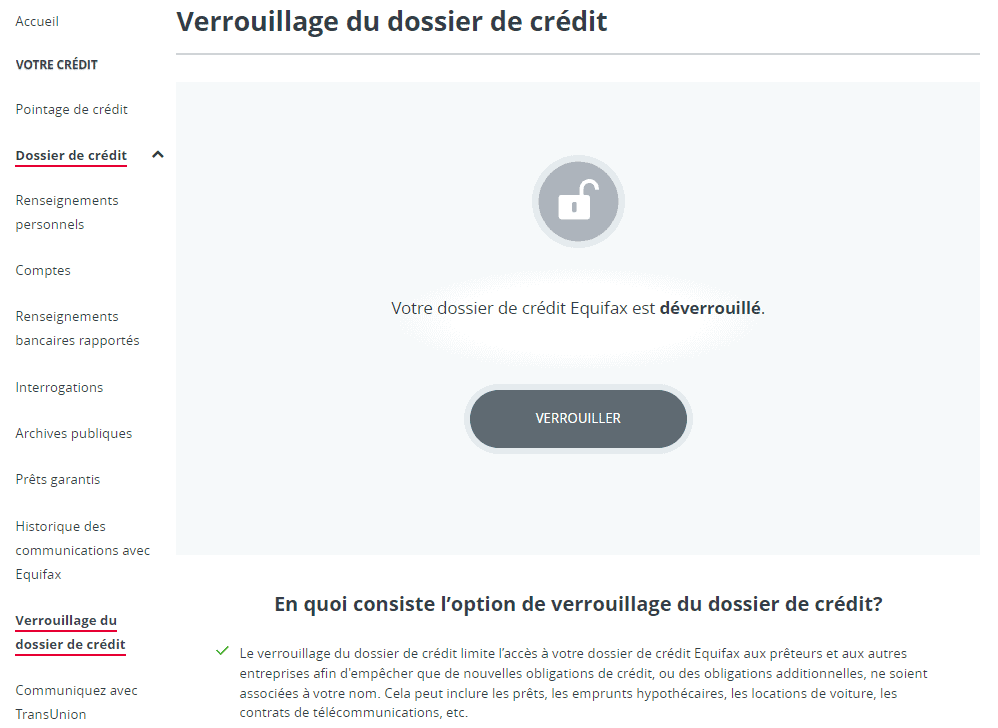

Equifax - Verrouillage du dossier de crédit

Dans monEquifax, sous « Votre crédit », cliquez sur l’onglet « Dossier de crédit », puis « Verrouillage du dossier de crédit ».

C’est ici que vous pouvez vérifier le statut de l’option de verrouillage du dossier de crédit, le verrouiller ou le déverrouiller. Le verrouillage de votre dossier de crédit permet de limiter l’accès à votre dossier de crédit Equifax par les prêteurs. Cependant, n’oubliez pas de déverrouiller votre dossier de crédit pour demander de nouvelles cartes de crédit ou pour faire augmenter vos limites de crédit actuelles.

Pour plus d’informations, lisez ce guide : « Sécurisez votre dossier avec le verrouillage du crédit »

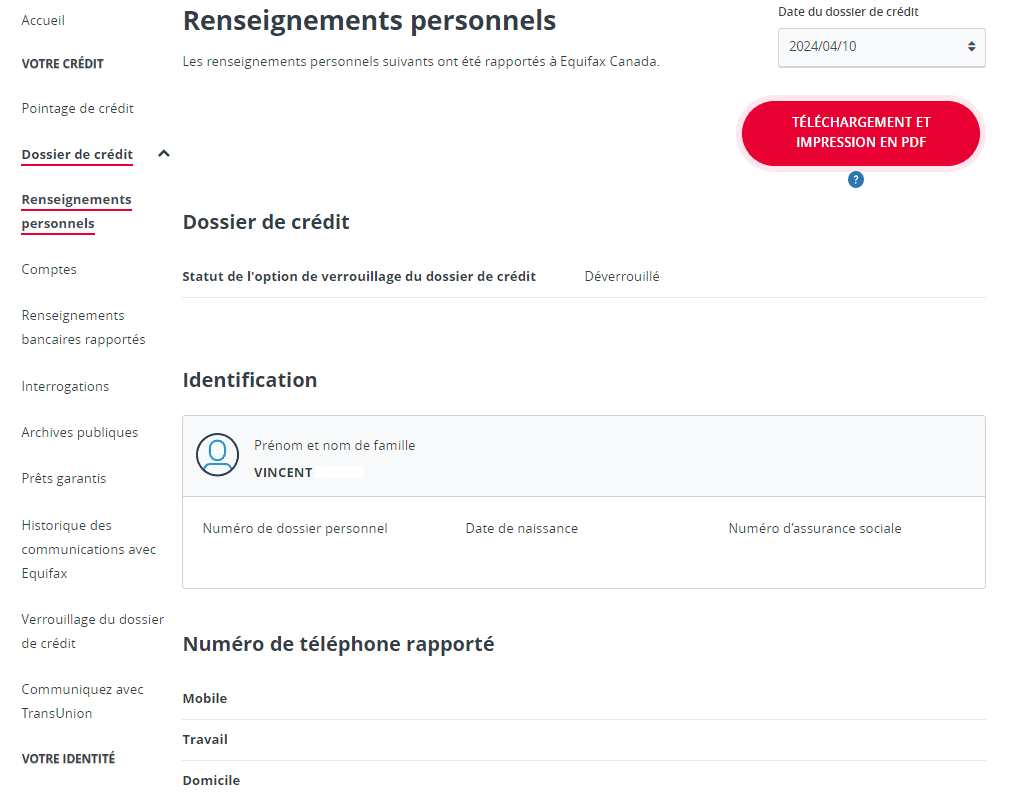

Equifax - Informations personnelles

La section informations est peut-être moins importante que les autres sections, mais il faut tout de même y prêter attention pour vérifier si une des informations est erronée.

On peut y voir :

- Statut de l’option de verrouillage du dossier de crédit

- Les informations d’identification (nom, date de naissance, numéro d’assurance sociale)

- Numéro de téléphone

- Adresses

- Emploi

Ces informations sont notamment utilisées pour vous identifier lors d’une nouvelle demande de carte de crédit. Vérifiez donc leur exactitude.

Conclusion

En résumé, il est important de demander les détails de son dossier de crédit une fois par année, notamment pour vérifier l’exactitude des renseignements. Vous pouvez récupérer votre dossier en format papier ou électronique.

Pour obtenir plus d’informations ou des services supplémentaires comme la surveillance du crédit et de l’identité, vous pouvez souscrire un abonnement (moyennant des frais).

Pour plus d’informations sur votre dossier de crédit ou pour contacter le service à la clientèle, visitez le site web d’Equifax.